בועה כלכלית

בועה כלכלית (או: בועה פיננסית) היא מצב בו ערכם של ערכים פיננסיים גבוה בהרבה משווים הכלכלי האובייקטיבי.

בועה כלכלית מתרחשת כאשר מחיר השוק של נכס פיננסי (כגון סחורות, מניות או נדל"ן) מאמיר לרמה גבוהה עד כדי כך שהיא מנותקת מהשווי הכלכלי האובייקטיבי שלו, הנגזר מהתועלת הכלכלית שניתן להפיק ממנו או מתזרים המזומנים העתידי שהוא צפוי לייצר לבעליו. תופעת הבועה היא מחזורית: אחת לכמה עשרות שנים היא חוזרת על עצמה בהבדלי מיקום גאוגרפי, נכס והיקף. האופן שבו היא מסתיימת זהה כמעט בכל פעם: הבועה "מתפוצצת" ומפולת תלולה במחירי הנכסים מביאה למשבר כלכלי ולאובדן ממונם של רבים.

הגורמים להיווצרות בועות

עריכהעל פי רוב נוצרות בועות לאחר הופעתה של טכנולוגיה חדשה או רעיון עסקי חדש, המשלהב את דמיונם של המשקיעים וגורם להם לזנוח את השיטות המסורתיות והבדוקות להערכת שווים של נכסים וחברות, לטובת ראייה אופטימית מדי של הפוטנציאל הגלום בחידוש. כך למשל קרה ב-1687, כאשר משלחת ימית בראשות ויליאם פיפס משתה אוצר זהב ספרדי טבוע בחופי אמריקה. ספקולנטים בריטים מיהרו להשקיע את הונם בחברות חדשות שהוקמו כדי לחפש אוצרות דומים. מיזמים אלה כשלו וגררו איתם למפולת את שוק המניות הצעיר של לונדון. כשלוש מאות שנים לאחר מכן עטו המשקיעים באופן דומה על מניותיהן של חברות אינטרנט בבורסת הנאסדאק, אך רק מעטות מהחברות שרדו את המפולת שבתום הבועה.

גורם נוסף שבלעדיו לא מתרחשת בועה היא זמינותו של אשראי זול, ונכונותם של בנקאים להקצות אותו ללווים מפוקפקים, שבימים כתיקונם לא היו נחשבים ראויים לו. בתנאים אלה יכולים הספקולנטים לרכוש את הנכס הבועתי באמצעות כסף שלא באמת שייך להם, ולנפח את מחיר הנכס. כאשר מאפשרים למשקיעים לקבל הלוואות גם כנגד הנכס עצמו (כלומר לרכוש, למשל, מניה ב-100 שקלים ולקבל הלוואה בגודל דומה, כשהמניה משמשת כערבון כנגדה) נוצר מעגל קסמים שיכול לדחוף את מחיר הנכס הרבה מעבר לערכו הריאלי. דוגמה מפורסמת לבועה שהונעה על ידי אשראי שכזה, היא בועת הים הדרומי (1720). במקרה ידוע לשמצה זה הייתה זו החברה עצמה שהלוותה למשקיעים את הכסף לרכישת מניותיה.

גורם חשוב אחר בהיווצרותן של בועות הוא טבע האדם. מאפיין ידוע של בועות הוא שהן מתחילות בעליית מחיר ראשונית, שבה מעורבים משקיעים מתוחכמים יחסית, הגוררת אחריה עדר של משקיעים מנוסים פחות, הנמשכים אחר הרווחים שמתפרסמים בתקשורת או עוברים מפה לאוזן. רבים מאותם משקיעים טוענים שהם רוכשים את הנכס בידיעה שמחירו גבוה מדי, מתוך כוונה למכור אותו ל"טפשים גדולים יותר" מהם שיגיעו אחריהם. כאשר מגיע לבסוף השלב שבו טיפש אחרון מחזיק בידו נכס מנופח לאין שיעור, וסופג את ההפסד, אזי רבים מהמשקיעים המתוחכמים יותר כבר הצליחו לממש את החזקותיהם ברווח גדול, ולחמוק מהמפולת. חוכמה כשלעצמה אינה ערובה להצלחה שכזו: גם המדען הדגול אייזק ניוטון הפסיד כסף רב בבועת הים הדרומי. לאחר מכן סיכם את חווייתו זו באומרו: "אני יכול לחשב את תנועת הכוכבים, אבל לא את טירופם של בני האדם".

תוצאותיה של בועה כלכלית

עריכהירידת מחיריהם של הנכסים המדוברים מערכם הגבוה יכולה להתבטא, חוץ מבאובדן הונם של האנשים שהשקיעו את כספם במוצר גם לפיתוח נפל, היווצרותן של תשתיות, מכונות, מתקנים וייצור מוגבר של סחורות על מנת לענות על ביקוש שאינו מבוסס למוצרים המדוברים, במקרה כזה עלולה נפילת הבועה לגרום לדעיכתן של חברות שלמות גם במגזרים שלא לקחו חלק בהיווצרות הבועה, כלכלות שלמות הנסחפות אחר בועה או בועות יכולות למצוא את עצמן עומדות מול קריסה טוטלית וחזרה לימים של טרום הבועה ואף גרוע מכך כתוצאה מלקיחת הלוואות ללא יכולת החזר והשקעה בתשתית שלא תימצא לה שימוש, המכונה פיל לבן. בועות נדל"ן הן דוגמה לכך, יזמים וקבלנים משקיעים במכונות, חומרי גלם והעסקת עובדים. בנקים מעניקים אשראי, יזמים אחרים משקיעים בהפקת חומרי גלם לבנין וריהוט, כל המעורבים בעסקה יפסידו מנפילת הבועה, וייצרו משבר כלכלי.

בועות מפורסמות

עריכה- שגעון הצבעונים ההולנדי, בשנות השלושים של המאה ה-17

- בועת הים הדרומי, בריטניה, 1720

- בועת הרכבות הבריטית בשנות הארבעים של המאה ה-19

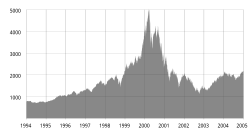

- בועת הדוט-קום הגלובלית, 1995~–2001

- כלכלת הבועה היפנית של סוף שנות השמונים של המאה העשרים

- בועת הנדל"ן בארצות הברית של שנים 2005–2006

ראו גם

עריכהלקריאה נוספת

עריכהקישורים חיצוניים

עריכה- הדר חורש, 10 שנים להתפוצצות הבועה של 1994, אתר עיתון הארץ

- יונית מוזס, משבר כלכלי? בהיסטוריה כבר היו הרבה כאלה, באתר ynet, 31 באוקטובר 2008

- טום קרגנבילד, "בועה פיננסית: מה זה? איך היא נוצרה? ואולי הפעם זה שונה?", באתר כלכלה קלה, 29 באוגוסט 2017